不動産投資のIRR

IRR」とは、Internal Rate of Returnの略で「内部収益率」ともいわれます。

例えば、ある投資用不動産の10年間のIRRが15%と算出された場合、金融機関に年利15%の定期預金(複利)を10年間預けることと同じ扱いになります。

簡単に言えば、銀行預金と同等レベルで、不動産投資における将来的な利回りの可能性を計算できる、というのが「IRR」です。

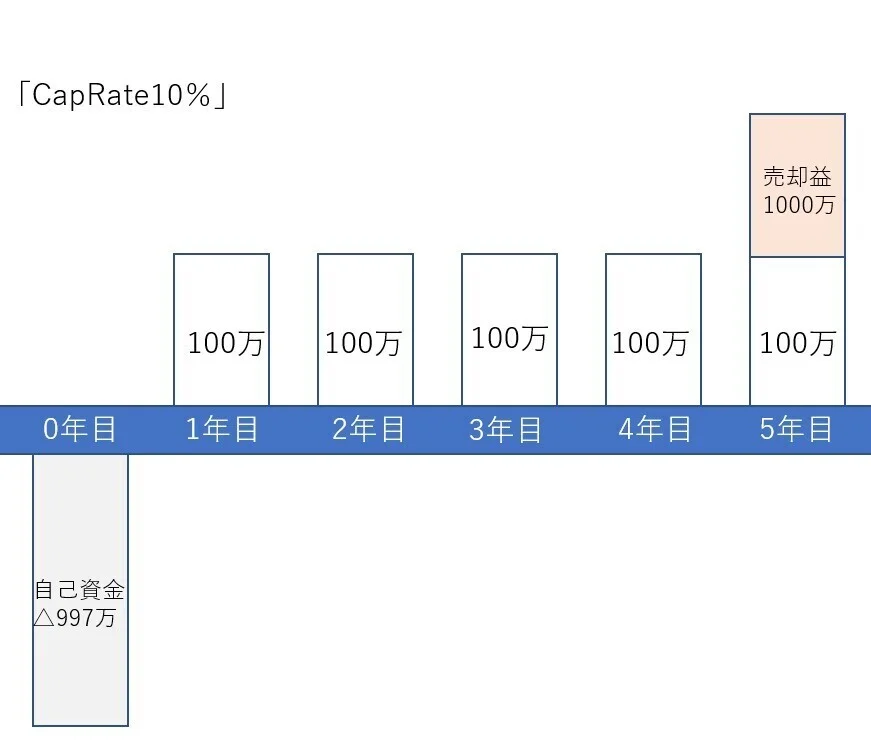

そして、IRRの算出方法は不動産をn年後に売却するとした場合、以下のような計算式で算出します。

投資額={1年目のキャッシュフロー ÷(1+IRR)}+{2年目のキャッシュフロー÷(1+IRR)の二乗}+…+{n年目のキャッシュフロー÷(1+IRR)のn乗}

計算式のみ見ると少し複雑ですよね。

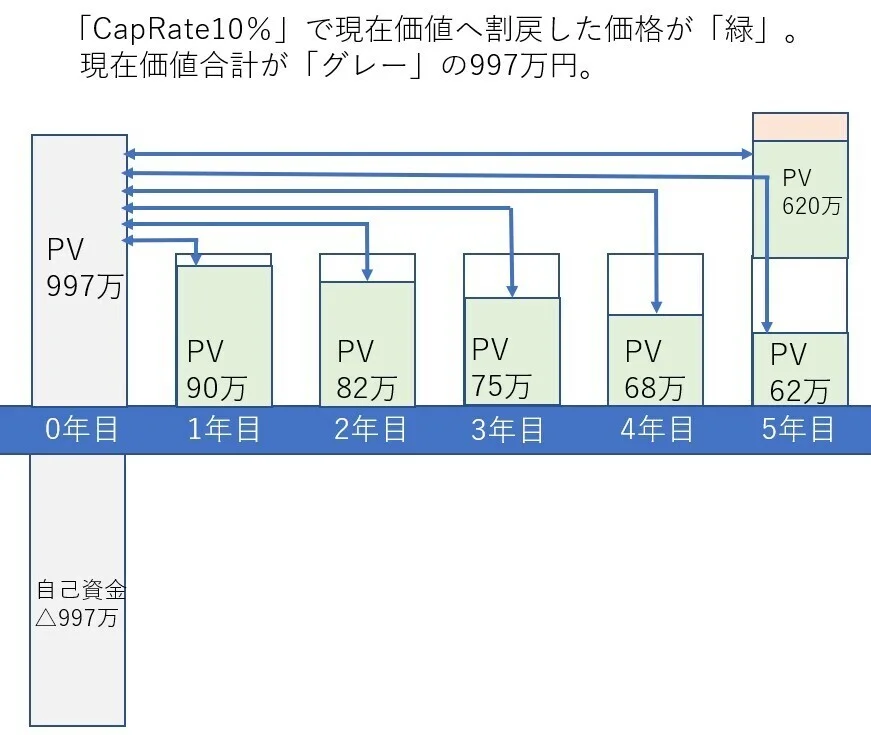

ここでは図を使い、なるべく分かりやすくIRRの中身について書いていきます。

NPV

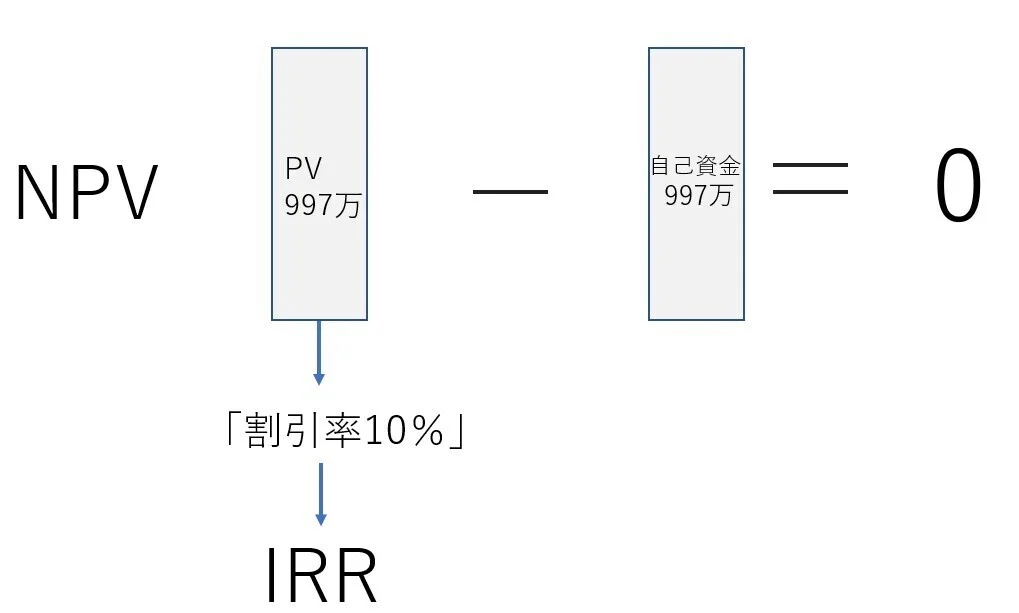

IRRは「金銭の時間的価値」を考慮し、「NPV(正味現在価値)がゼロとなる割引率」と定義されます。

それでは、「NPV=0」とは一体何でしょうか。

初めに、NPVについてですが、NPVは「Net Present Value」の略で「正味現在価値」とも呼びます。

投資によってどれだけの利益が得られるのかを示す指標で、具体的には、投資によって将来発生するキャッシュフローの現在価値(PV)から投資額を差し引いて求めます。

【NPVの計算式】

NPV(正味現在価値)=PV(現在価値)−投資額

PVとは「Present Value」の略で「現在価値」「割引現在価値」と呼びます。

PVは将来獲得するお金の現時点における価値です。

詳しくはこちら⇒

理論的には、NPVが0ならそのプロジェクトに投資しても利益は出ないということであり、NPVが0以上なら有利で、大きいほど良いとされます。

理論的には、NPVが0ならそのプロジェクトに投資しても利益は出ないということで

「NPVが0以上なら有利」

で、大きいほど良いとされます。

つまり・・

「NPVがプラスであり、値が大きければ大きいほど投資価値が高い」

と判断できますので、NPVは投資の意思決定をするために用いられる、とも言えます。

IRR

IRRは「金銭の時間的価値」を考慮し、「NPV(正味現在価値)がゼロとなる割引率」と定義される、と先述しましたが・・

もし割引率を10%ではなく12%と高い金利で割戻し、現在価値合計を求めた場合のNPVはどうなるでしょうか。

途中計算は割愛しますが、現在価値合計は「925万円」になります。

また、「周辺のCapRateは5%前後だから5%で利益がでればありがたい」と思われて、5%で割戻した場合のNPVはどうなるでしょう。

IRRが「NPV(正味現在価値)がゼロとなる割引率」と定義される理由はここにあり、この割引率が、物件の現在価値における「ベンチマーク」となり・・

「このラインを超えれば投資価値は低く、このラインを超えなければ投資価値は高い」

ということを意味します。

そしてこの「ベンチマーク」であるIRRは、何で割り引いているかというと「還元利回(CapRate)」ですから、この還元利回を期待して購入する投資家様からすれば、割引率は投資家様の「期待値」である、とも言えます。

一般的に、投資用不動産の「利回り」と記されている場合「表面利回」を意味しまが、これは還元利回(CapRate)ではありません。

また、必要経費や税金などを考慮し、「(年間の家賃収入-年間必要経費・税金)÷物件取得価格」で算出されるのは実質利回り(NOI利回り)で、これも還元利回(CapRate)ではありません。

還元利回(CapRate)は、土地周辺の相場的要素を含み、家賃下落率や空室率の変動、築年数によっては大規模修繕の出費等を想定し、毎年の収支変動をしっかりと想定したNOIを導き出し、物件価格で割戻したのが還元利回(CapRate)=期待値となるべきで、その値で導き出した現在価値が自己資金を超えるか、下回るかで投資判断に至るのであれば、表面利回よりもNOI利回りよりも「IRR」で投資基準を設けた方がリスクは低いかと思われます。

とはいえ、IRRはあくまでも現在価値に関する利率であり、現在価値がマイナスかプラスによって、実際に手元に残る金額はIRRで判断されるものではありません。

個別相談について

Wealth Agentでは、不動産投資に関するご質問やご相談を随時受け付けております。

個別相談をご希望の方は、下記よりどうぞお気軽にお問い合わせください。

個別相談 Q&A

Q. 不動産投資の相談はどのような内容でも可能ですか?

- はい、可能です。

物件選び、融資、節税、管理、出口戦略など、不動産投資に関する内容であれば幅広く対応しておりますので、遠慮なくご相談ください。

Q. 銀行を紹介してもらうことは可能ですか?

- はい、可能です。

特に、Wealth Agentではお客様の状況をヒアリングし、お客様へ適した金融機関のご紹介に努めております。

詳しくは下記よりご確認ください。

Q. 物件を紹介してもらうことは可能ですか?

- はい、可能です。

お客様のご状況や投資方針に合わせて、最適な物件をご提案いたします。

詳しくは下記よりご確認ください。

Q. 初心者でも相談して大丈夫でしょうか?

- もちろん大丈夫です。

初めての方でも理解しやすいよう、専門用語をかみ砕いて丁寧にご説明いたします。

Q. オンラインでの相談はできますか?

- はい、大丈夫です。

ZoomやGoogle Meetなどを利用したオンライン相談も承っております。

全国どこからでもご相談いただけます。

Q. 相談は有料ですか?

- ご相談は無料で承っております。

お気軽にお問い合わせください。

Q. 強引な営業をされることはありませんか?

- 一切ございません。

お客様の判断を最優先とし、無理なご提案はいたしませんのでご安心ください。

Q. 個別相談ではどんな資料を準備すればよいですか?

- 特別な資料は不要ですが、もし可能であれば「ご年収・ご職業・金融資産・現在のお借入金額」などの基本情報を事前にお伺いできると、より具体的なご提案が可能になります。