不動産投資が相続税対策になる理由

不動産投資は相続税対策になると言われています。

その主な理由は・・

「不動産の実勢価格(不動産が実際に売買される価格)よりも、不動産の課税評価額が低い」

だからです。

少し分かりにくいですよね。

それでは初めに「相続税」はどのように計算されるのかを考えてみます。

以上の3ステップを経て相続税の計算は行われますが、簡単に考えると・・

ですから、課税評価額総額を抑えることができれば、相続税を抑えることに繋がります。

とはいえ、課税評価額総額を抑える為に現金を使ってしまえば、遺族に資産を残すことができません。

つまり、相続税の節税とは・・

資産を減らさずにして、いかに課税評価額を減らすか!

ということが求められます。

では、そのような事が現実的に可能なのでしょうか?

今回はそんな疑問についてのお話です。

実勢価格と課税評価額とは?

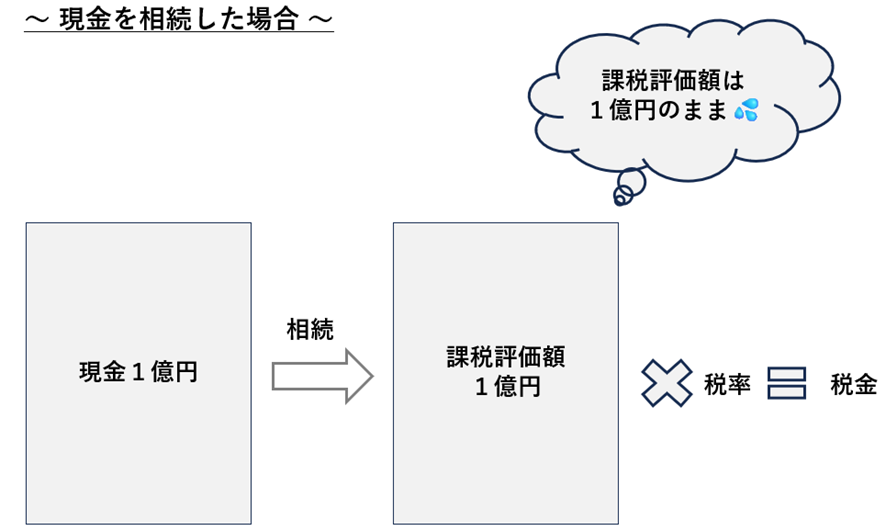

例えば、現金1億円を相続する場合、現金1億円が「課税評価額(相続税を計算する基)」となります。

これでは、相続税の節税にはなりませんよね。

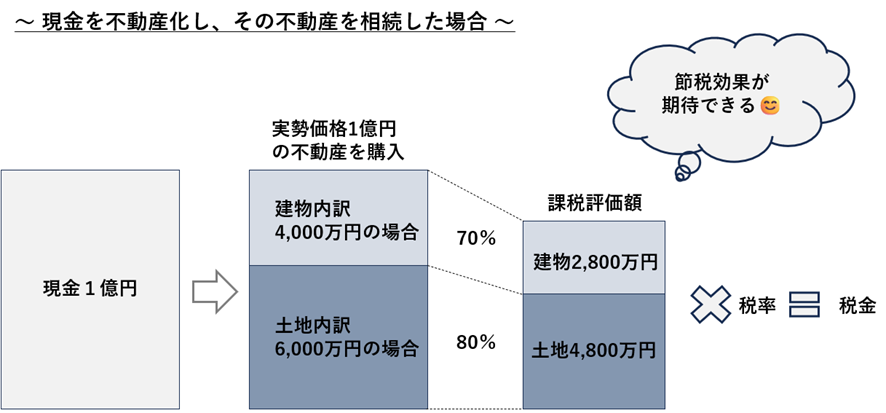

では、現金1億円で、1億円(実勢価格)の「不動産」を購入した場合はどうでしょう?

※実勢価格とは、不動産が実際に売買される価格を意図します。

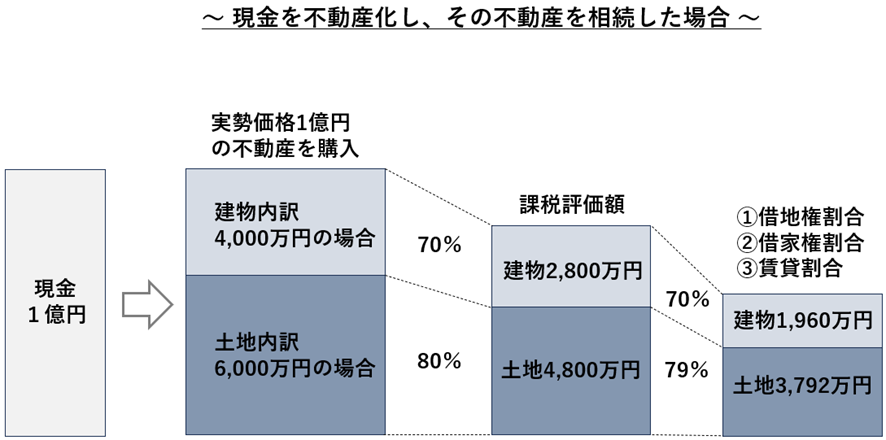

上図のように、現金1億円を不動産「化」した場合、課税評価額は以下のように圧縮されます。

建物:建物の固定資産税評価額(実勢価格の70%程度)

土地:相続税路線価×敷地面積(実勢価格の80%程度)

仮に不動産価格1億円の内訳が・・・

土地価格:6,000万円 ⇒ 4,800万円 (6,000万円×80%)

建物価格:4,000万円 ⇒ 2,800万円 (4,000万円×70%)

合計金額:7,600万円

つまり、現金1億円の課税評価額は7,600万円に減額され・・・

以上の節税効果が期待できることになります。

よって・・

「実勢価格(不動産が実際に売買される価格)」>「課税評価額」

この構図が出来上がれば、また、課税評価額が低ければ低い程、相続税対策として有効であると言えます。

・借家権割合

・借地権割合

・賃借権割合とは?

現金を不動産化した場合、節税効果があることが分かりましたが、不動産化した不動産が、1棟アパートや1棟マンションの「貸家」である場合、下記の計算に基づき、さらに課税評価額を下げることができます。

~建物~

・固定資産税評価額-(固定資産税評価額×②借家権割合×③賃貸割合)

※具体例:②借家権合30%、③賃貸割合100%である場合・・

※計算式:2,800万円―(2,800万円×30%×100%)=1,960万円

~土地~

・土地評価額×(1-①借地権割合×②借家権割合×③賃貸割合)

※具体例:①借地権割合70%、②借家権合30%、③賃貸割合100%である場合・・

※計算式:4,800万円×(1-70%×30%×100%)=3,792万円

よって、1,960万円+3,792万円=5,752万円

つまり、現金1億円の課税評価額が7,600万円に減額され、更に5,752万円に減額され、

が期待できることになり、図にすると下記の通りとなります。

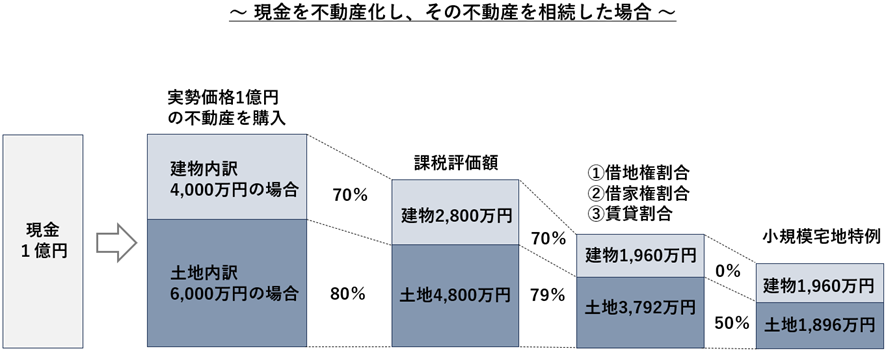

貸家の場合の小規模宅地等の特例

現金を不動産化した不動産が貸家(1棟アパート・1棟マンション等)の場合、その敷地の評価額の一定割合を減額する特例があります。

これを「小規模宅地等の特例」といいます。

具体的な計算は以下の通りです

200㎡(約60坪)までの面積を50%減額

※200㎡を超える部分は、通常の評価方法で相続税評価額を計算。

~土地面積が200㎡以下の場合~

3,792万円×50%=1,896万円

よって、1,960万円+1,896万円=3,856万円

つまり、現金1億円の課税評価額が7,600万円に減額され、更に5,752万円に減額され、更に3,856万円に減額され、

が期待できます。

まとめ

相続対策をせず相続が発生すると高額な相続税がかかりますので、不動産の活用や投資が相続税対策のポイントとなります。ただし不動産活用や不動産投資には専門家の意見が必要となり、活用方法や投資対象によって節税効果や収益性は変わります。信頼できる業者など専門家とのパートナーシップが重要になるでしょう。