不動産投資の全額融資(フルローン)とは?

不動産投資におけるフルローンとは、物件価格の全額を、金融機関からの融資でまかなうことを指します。

フルローンを利用すると、自己資金を手元に残したまま物件が購入できたり、レバレッジをかけた効率的な投資を行ったりすることが可能です。

では、フルローンは、全ての投資物件に対して効率的な融資システムなのでしようか。

この回答を得る為に、例をあげて分析したいと思います。

具体例1:キャッシュフローの流れ

不動産投資の全額融資(フルローン)を分析するために、下記の物件を例に上げ、まずはキャッシュフローの流れを確認しましょう。

【物件例】

- 物件価格:9,000万円

- 表面利回:7%

- 購入費用:600万円(登記費・手数料等)

- 投資総額:9,600万円

【融資条件】

- 金利:1.2%

- 期間:35年

- 融資割合90%:8,100万円

- 必要自己資金:1,500万円(9,000万円×10%+諸費用600万円)

そして、上の物件を購入した場合の、キャッシュフローの流れは以下の通りとなります。

- 家賃年収 :630万円 (9,000万円×表面利回7%)

- 稼働率95%:598万円 (630万円×95%)

- 諸費用20%:△123万円 (630万円×20%)

- 純家収入 :475万円 (630万円-123万円)

- 年間返済額 :△359万円

- 税引前CF :116万円 (475万円-359万円)

具体例2:図解分析

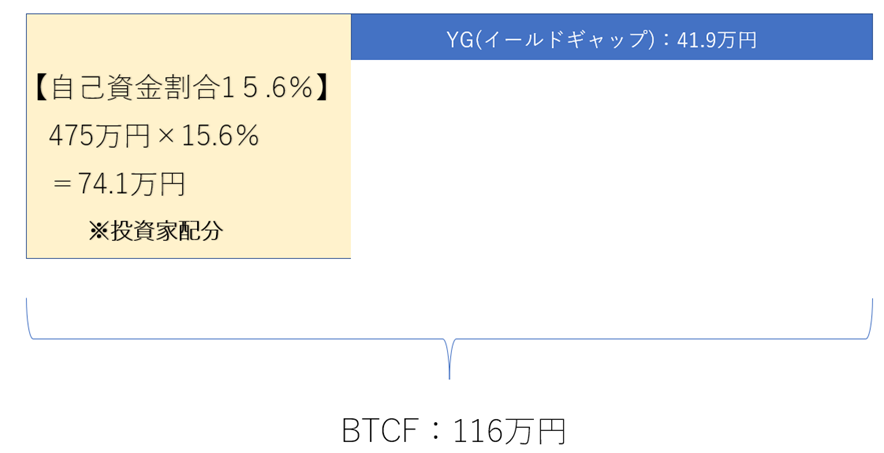

次に、以上のキャッシュフローの流れを下の図解の通り分析してみたいと思います。

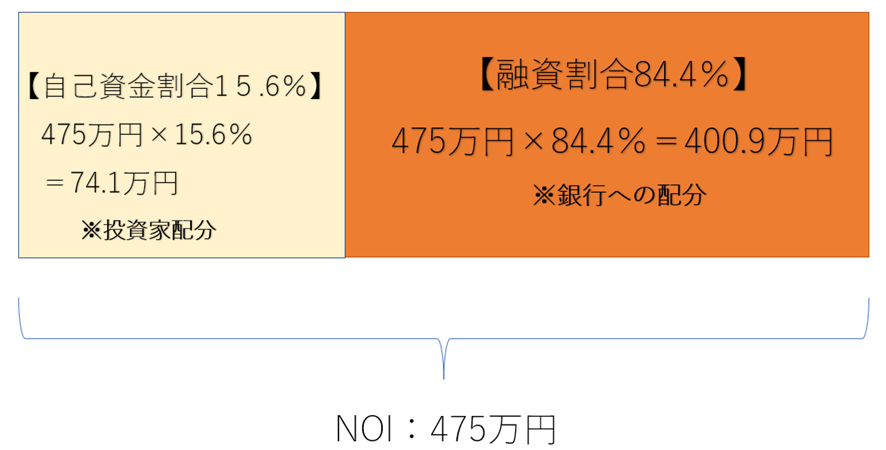

はじめに、「投資家」と「銀行側」が、それぞれお金を出し合って収益不動産に投資をする以上、それぞれに家賃収入が分配されますが、その分配の対象金額は純家収入:475万円 (630万円-123万円)です。

そして・・

投資家が投じる自己資金は 1,500万円

銀行が融資する金額は 8,100万円

これを、投資総額(物件価格+自己資金)で割戻しすと・・・

投資家 → 1,500万円÷9,600万円(投資総額)=15.6%

銀行側 → 8,100万円÷9,600万円(投資総額)=84.4%

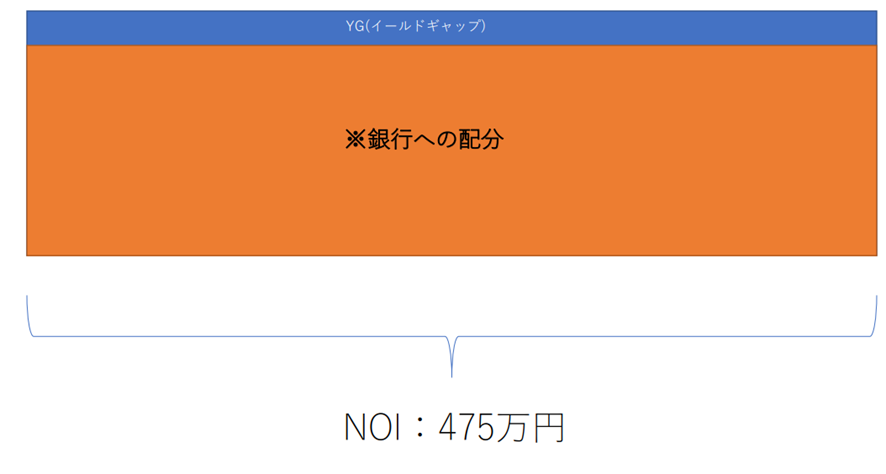

となり、「投資家への分配」「銀行への分配」は下の図のようになります。

以上のように、銀行への分配が大幅に上回っていることが分かりますが、銀行は84%にあたる400万円の全ては求めません。

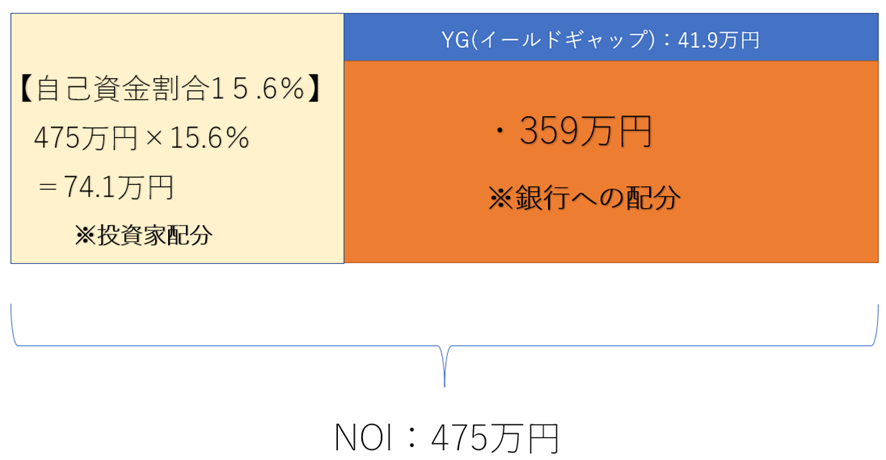

「金利1.2%」「期間35年」「融資額8,100万円」で毎年の借入返済額を計算すると「359万円」になります。

これは、35年という長期間に対して金利が各年へ乗ることから、借入金の年間返済額が抑えられることを意図します。

よって、もう一度図にすると下記の通りとなり、銀行への配分の中でギャップが生じます。

青色の41万円を、イールドギャップ(YG)と呼びますが、このYGは「投資家」の属性で得られた低金利と長期期間によるボーナスポイントなので、「投資家」への配分となります。

そして、投資家の合計配分は下記の通りとなります。

結果、自己資金15.6%の出資に対する配分74万円と、YGの41万円を合計した、116万円が、税引前CFとして得られことになりました。

具体例3:融資割合100%の場合

さて、今まで自己資金を投下した場合の分析を行ってきましたが、もし、融資割合100%の場合はどうなるのでしょうか。

その場合の図は下記の通りとなります。

以上のように、イールドギャップ(YG)のみしか「投資家」へ配分されないことが分かります。

まとめ

不動産投資の全額融資(フルローン)には「メリット」と「デメリット」があります。

上の図から分かるように、フルローンは金融機関側にメリットが多いシステムです。

投資家にとって、自己資金を温存できるメリットはありますが、数か月「空室」が発生すれば、たちまち「キャッシュアウト(赤字)」に陥る懸念があり、高利回りな収益不動産でなければ安心したイールドギャップを得られることはできず、フルローンのメリットは得られません。

つまり、低利回りで空室率の高い収益不動産では、フルローンはデメリットになる可能性が極めて高いシステムでもあります。

そして、金利が上昇傾向にある今、尚更、イールドギャップが得られなくなるかもしれません。

最後に、「フルローン」とは言っても、物件購入費用以外の諸経費(手付金、投機費用、仲介手数料、不動産取得税など)は融資範囲に入らず、0円で物件が買えるわけではありませんので、これらの点も考慮に入れて、フルローンを利用するかどうかを検討することが重要です。

CONTACTお問い合わせ

\ オンライン予約はこちらから /

\ メールでお問い合わせはこちらから/